Υπακούοντας στα κελεύσματα των καιρών, που θέλουν την αξιοποίηση των ανοικτών δεδομένων να βρίσκεται πολύ ψηλά στις προτιμήσεις των απανταχού της Γης developers, η Τράπεζα Πειραιώς ανακοίνωσε την εμπορική διάθεση της πλατφόρμας“rAPIdLINK”,αποδεικνύοντας έμπρακτα και με τον καλύτερο τρόπο τη φιλοσοφία της πως «τα δεδομένα ανήκουν στους πελάτες» της.

Με τη χρήση της νέας πλατφόρμας, καθίσταται εφικτή η σε πραγματικό χρόνο (real-time) πρόσβαση των πελατών της στα τραπεζικά δεδομένα τους και η εκτέλεση τραπεζικών συναλλαγών, μέσω εφαρμογών λογισμικού τρίτων συνεργαζόμενων εταιριών.

Η πλατφόρμα “rAPIdLINK” δίνει πλέον τη δυνατότητα σε εταιρίες λογισμικού οι οποίες διαθέτουν εφαρμογές σε πελάτες τους (για παράδειγμα, συστήματα ERP), να τις διασυνδέσουν με τα συστήματα της Τράπεζας, διατηρώντας πάντοτε τα υψηλότερα επίπεδα ασφάλειας.

Η διαθέσιμη λειτουργικότητα της νέας πλατφόρμας συγκεντρώνεται στις παρακάτω βασικές κατηγορίες

Προσωπικές Πληροφορίες

Χαρτοφυλάκιο Προϊόντων

Καταθετικοί Λογαριασμοί

Πιστωτικές/Προπληρωμένες/Χρεωστικές Κάρτες

Εκτελέσεις Μεταφορών / Εμβασμάτων

Εκτελέσεις Μαζικών Εμβασμάτων / Μισθοδοσιών

Πληρωμές Λογαριασμών (ΔΕΗ, ΟΤΕ, ΕΥΔΑΠ, κλπ.)

Γενικές Πληροφορίες Δικτύου Καταστημάτων και ATM, APS

και θα εμπλουτίζεται διαρκώς με νέες υπηρεσίες και συναλλαγές. Όλες αυτές οι λειτουργίες παραμένουν πάντοτε κάτω από τον ασφαλή και απόλυτο έλεγχο του ίδιου του πελάτη.

Παρουσιάζοντας τη νέα πρωτοβουλία, ο Γιώργος Κωτσάκης, Βοηθός Γεν. Διευθυντής GroupTechnology, τόνισε ότι «Στην Τράπεζα Πειραιώς παρακολουθούμε πάντοτε πολύ στενά όλες τις νέες τεχνολογικές τάσεις που διαμορφώνονται διεθνώς κι έτσι αποφασίσαμε να υιοθετήσουμε την αρχιτεκτονική Open-Banking, με σκοπό να προσφέρουμε τραπεζικές υπηρεσίες πλήρως ενσωματωμένες μέσα σε συστήματα τρίτων.

Η νέα πλατφόρμα “rAPIdLINK” που σχεδιάστηκε και υλοποιήθηκε από το InnovationCenter της τράπεζας, μας επιτρέπει να προσφέρουμε μία νέα εξαιρετική τραπεζική εμπειρία στους πελάτες μας, διευκολύνοντας τις οικονομικές τους συναλλαγές κατευθείαν εκεί όπου οι ίδιοι δραστηριοποιούνται, εργάζονται και ζουν.

Η πλατφόρμα βρίσκεται σε παραγωγική λειτουργία και ήδη μεγάλες ελληνικές εταιρείες παραγωγής λογισμικού, όπως οι Entersoft, EpsilonNet, SoftOne, SingularLogic, Unisoft κ.ά, έχουν διασυνδεθεί με τα APIs της πλατφόρμας κι έχουν ενσωματώσει τις διαθέσιμες λειτουργικότητες στα συστήματά τους.

Μπορούν έτσι να προσφέρουν στους πελάτες τους, που είναι και πελάτες της Τράπεζας Πειραιώς, τη νέα εμπειρία τραπεζικών συναλλαγών».

Αξίζει να σημειωθεί πως η Τράπεζα Πειραιώς απευθύνει ανοιχτή πρόσκληση και προς άλλες εταιρείες λογισμικού που ενδιαφέρονται να αξιοποιήσουν τη νέα πλατφόρμα “rAPIdLINK”.Περισσότερες πληροφορίες είναι διαθέσιμες στην ηλεκτρονική διεύθυνση “

Στο πλαίσιο της e-Commerce Expo διεξήχθη και το συνέδριο του οποίου οι θεματικές ενότητες του οποίου ήταν:

Νομικά θέματα - Ασφάλεια - User Experience Digital Marketing Digital Payments κα Εξωστρέφεια

Οι υψηλού επίπεδου εισηγήσεις από τους ομιλητές κράτησαν αμείωτο το ενδιαφέρον των συνέδρων και αποτέλεσαν το οδικό χάρτη των εξελίξεων στο χώρο του ηλεκτρονικού εμπορίου.

Στην ιστοσελίδα μας θα μοιραστούμε μαζί σας τις σημαντικότερες ομιλίες του συνεδρίου, ελπίζοντας ότι θα σας βοηθήσουν να κατανοήσετε τις καινοτομίες και τις λύσεις που παρουσιάστηκαν σε αυτό.

Η κυρία Κορίννας Πατέλη είναι Cofounder at Economic Space Agency, και η ομιλία της είχε θέμα: "Η Δημιουργική Κρίση"

Το πλήρες κείμενο της εισήγησης της κυρίας Κορίννας Πατέλλη μπορείτε να το κατεβάσετε σε μορφή pdf εδώ

{youtube}v=oVsnAVyEiWg{/youtube}

Στο πλαίσιο της e-Commerce Expo διεξήχθη και το συνέδριο του οποίου οι θεματικές ενότητες του οποίου ήταν:

Νομικά θέματα - Ασφάλεια - User Experience Digital Marketing Digital Payments κα Εξωστρέφεια

Οι υψηλού επίπεδου εισηγήσεις από τους ομιλητές κράτησαν αμείωτο το ενδιαφέρον των συνέδρων και αποτέλεσαν το οδικό χάρτη των εξελίξεων στο χώρο του ηλεκτρονικού εμπορίου.

Στην ιστοσελίδα μας θα μοιραστούμε μαζί σας τις σημαντικότερες ομιλίες του συνεδρίου, ελπίζοντας ότι θα σας βοηθήσουν να κατανοήσετε τις καινοτομίες και τις λύσεις που παρουσιάστηκαν σε αυτό.

O κύριος Σωκράτης Μαανιάν, είναι Head of Digital Payments and e-Business της PaybyBank και η ομιλία του είχε θέμα: "Στιγμιαία τραπεζική πληρωμή"

Το πλήρες κείμενο της εισήγησης του κυρίου Μαανιάν μπορείτε να το κατεβάσετε σε μορφή pdf εδώ

{youtube}v=uvTUIbyEDRQ{/youtube}

Στο πλαίσιο της e-Commerce Expo διεξήχθη και το συνέδριο του οποίου οι θεματικές ενότητες του οποίου ήταν:

Νομικά θέματα - Ασφάλεια - User Experience Digital Marketing Digital Payments κα Εξωστρέφεια

Οι υψηλού επίπεδου εισηγήσεις από τους ομιλητές κράτησαν αμείωτο το ενδιαφέρον των συνέδρων και αποτέλεσαν το οδικό χάρτη των εξελίξεων στο χώρο του ηλεκτρονικού εμπορίου.

Στην ιστοσελίδα μας θα μοιραστούμε μαζί σας τις σημαντικότερες ομιλίες του συνεδρίου, ελπίζοντας ότι θα σας βοηθήσουν να κατανοήσετε τις καινοτομίες και τις λύσεις που παρουσιάστηκαν σε αυτό.

O κύριος Κώστας Ξηραδάκης, είναι Product Manager της Viva Wallet και η ομιλία του είχε θέμα: "The future of digital payments in 3 gifs"

Το πλήρες κείμενο της εισήγησης του κυρίου Ξηραδάκη μπορείτε να το κατεβάσετε σε μορφή pdf εδώ

{youtube}v=0nit1W2v2x4{/youtube}

Στο πλαίσιο της e-Commerce Expo διεξήχθη και το συνέδριο του οποίου οι θεματικές ενότητες του οποίου ήταν:

Νομικά θέματα - Ασφάλεια - User Experience Digital Marketing Digital Payments κα Εξωστρέφεια

Οι υψηλού επίπεδου εισηγήσεις από τους ομιλητές κράτησαν αμείωτο το ενδιαφέρον των συνέδρων και αποτέλεσαν το οδικό χάρτη των εξελίξεων στο χώρο του ηλεκτρονικού εμπορίου.

Στην ιστοσελίδα μας θα μοιραστούμε μαζί σας τις σημαντικότερες ομιλίες του συνεδρίου, ελπίζοντας ότι θα σας βοηθήσουν να κατανοήσετε τις καινοτομίες και τις λύσεις που παρουσιάστηκαν σε αυτό.

O κύριος Κωστής Πάϊκος διευθυντής Υποδιεύθυνσης Υπηρεσιών του Τομέα e–Business της Eurobank και η ομιλία του είχε θέμα: "The road to payments digitization"

Το πλήρες κείμενο της εισήγησης του κυρίου Πάϊκου μπορείτε να το κατεβάσετε σε μορφή pdf εδώ

{youtube}v=L-J2wdsCVZo{/youtube}

Στο πλαίσιο της e-Commerce Expo διεξήχθη και το συνέδριο του οποίου οι θεματικές ενότητες του οποίου ήταν:

Νομικά θέματα - Ασφάλεια - User Experience Digital Marketing Digital Payments κα Εξωστρέφεια

Οι υψηλού επίπεδου εισηγήσεις από τους ομιλητές κράτησαν αμείωτο το ενδιαφέρον των συνέδρων και αποτέλεσαν το οδικό χάρτη των εξελίξεων στο χώρο του ηλεκτρονικού εμπορίου.

Στην ιστοσελίδα μας θα μοιραστούμε μαζί σας τις σημαντικότερες ομιλίες του συνεδρίου, ελπίζοντας ότι θα σας βοηθήσουν να κατανοήσετε τις καινοτομίες και τις λύσεις που παρουσιάστηκαν σε αυτό.

Η εισήγηση του κυρίου Καλογεράκη είχε θέμα:

Εθνική Τράπεζα, Fintech και paytech: ανάδειξη νέων οικοσυστημάτων ηλεκτρονικών πληρωμών και η τοποθέτηση των τραπεζών

Το πλήρες κείμενο της εισήγησης του κυρίου Καλογεράκη μπορείτε να το κατεβάσετε σε μορφή pdf εδώ

{youtube}v=m-zz_98gkE4{/youtube}

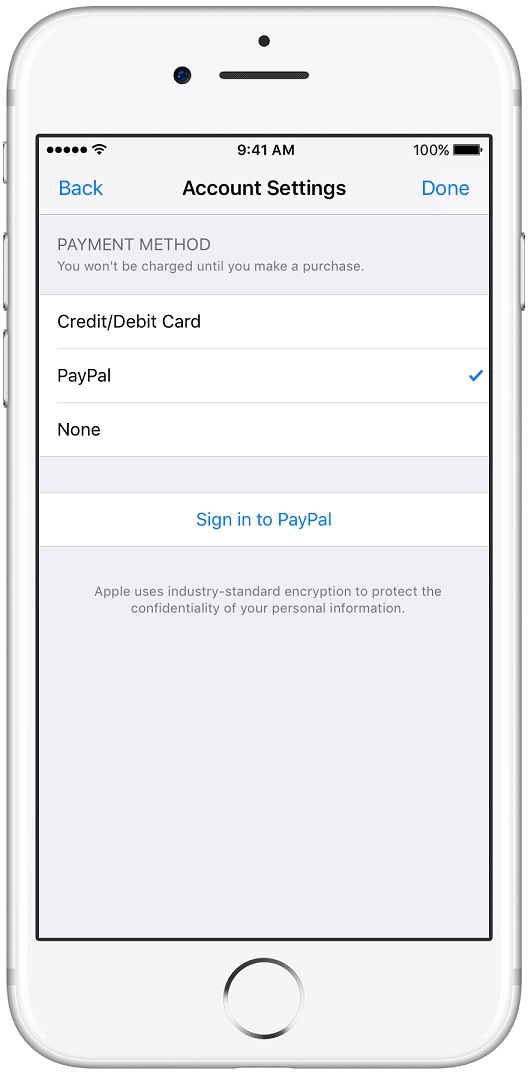

Η PayPal επεκτείνει τη δυνατότητα πληρωμής στο οικοσύστημα της Apple στην Ελλάδα κι άλλες πέντε ευρωπαϊκές χώρες

Από την Τρίτη, 5 Δεκεμβρίου οι πελάτες της PayPal μπορούν πλέον να χρησιμοποιούν τον λογαριασμό τους για να πληρώσουν με ασφάλεια σε μια μεγάλη γκάμα εφαρμογών και digital υπηρεσιών διαθέσιμων προς λήψη από AppStore, AppleMusic, iTunesκαι iBooks (όπου αυτή η εφαρμογή είναι διαθέσιμη),

μέσω των iPhone, iPad, iPodtouch και Mac, ή των iTunes από τοPC τους. Η νέα δυνατότητα αφορά στην Ελλάδα, το Βέλγιο, τη Φινλανδία, την Ιρλανδία, το Λουξεμβούργο και την Πορτογαλία.

Η πληρωμή μέσω PayPal παραμένει μια απλή και εύκολη διαδικασία: Οι πελάτες που διαθέτουν μία νέα ή ήδη υπάρχουσα ταυτότητα AppleID, μπορούν να επιλέξουν την PayPal ως μέθοδο πληρωμής από τις ρυθμίσεις του λογαριασμού τους, στις προαναφερθείσες εφαρμογές και υπηρεσίες.

Από τη στιγμή που θα επιλεγεί η PayPal και θα εισαχθούν τα στοιχεία του λογαριασμού, προκειμένου να γίνει η σύνδεση, όλες οι μελλοντικές συναλλαγές με το AppleID του πελάτη θα χρεώνονται αυτομάτως στον PayPal λογαριασμό του.

Η νέα δυνατότητα καλύπτει, μεταξύ άλλων, αγορές εφαρμογών, μουσικών κομματιών, κινηματογραφικών ταινιών, τηλεοπτικών σειρών και βιβλίων, καθώς και συνδρομές σε Apple Music και iCloud.

Η προσθήκη της PayPal προσφέρει μία νέα ασφαλή και εύκολη εναλλακτική λύση στους Έλληνες χρήστες, οι οποίοι ως τώρα μπορούσαν να χρησιμοποιήσουν αποκλειστικά και μόνο πιστωτικές - χρεωστικές κάρτες για τις ψηφιακές αγορές αγαθών μέσω του οικοσυστήματος της Apple.

Η προσθήκη της PayPal προσφέρει μία νέα ασφαλή και εύκολη εναλλακτική λύση στους Έλληνες χρήστες, οι οποίοι ως τώρα μπορούσαν να χρησιμοποιήσουν αποκλειστικά και μόνο πιστωτικές - χρεωστικές κάρτες για τις ψηφιακές αγορές αγαθών μέσω του οικοσυστήματος της Apple.

Για περισσότερες πληροφορίες και οδηγίες για τον τρόπο ρύθμισης της επιλογής PayPal, μπορείτε να επισκεφθείτε τον σύνδεσμο :σύνδεσμο

Πλούσιος σε συμμετοχές και ιδέες ο διαγωνισμός Ψηφιακής Καινοτομίας της AlphaBank

Με την ανάδειξη των τριών πιο καινοτόμων επιχειρηματικών ιδεών για τις χρηματοοικονομικές υπηρεσίες του μέλλοντος, ολοκληρώθηκε την Κυριακή 26 Νοεμβρίου ο διαγωνισμός Ψηφιακής Καινοτομίας "Fintech Challenge ' 17"

που διοργάνωσε η Alpha Bank, με στόχο την προώθηση του ψηφιακού μετασχηματισμού στο ελληνικό τραπεζικό σύστημα.

Στη διάρκεια του διαγωνισμού, ο οποίος ξεκίνησε την Παρασκευή 24 Νοεμβρίου, 18 ομάδες με συνολικά 52 συμμετέχοντες ανέπτυξαν καινοτόμες λύσεις και εφαρμογές στον τομέα του fintech,

με την υποστήριξη και την καθοδήγηση εξειδικευμένων και έμπειρων στελεχών της AlphaBank και συνεργατών της για το Fintech Challenge, οι οποίοι προέρχονταν από το ΜΙΤ Enterprise Forum Greece, την EY Ελλάδος, τη Microsoft και τη Vodafone.

Ο διαγωνισμός πραγματοποιήθηκε στον σύγχρονο χώρο συνεργασίας Tzaferi 16, στο Γκάζι.

Tην τελευταία ημέρα του διαγωνισμού, όλες οι ομάδες παρουσίασαν τις ιδέες τους και στη συνέχεια πενταμελής κριτική επιτροπή, αποτελούμενη από στελέχη και συνεργάτες της Alpha Bank, επέλεξε τους τρεις νικητές, με κριτήρια το επίπεδο καινοτομίας, τη δυνατότητα άμεσης εφαρμογής και τον βαθμό στον οποίο ανταποκρίνονται στις απαιτήσεις του χρηματοοικονομικού τομέα.

Κι αυτοί ήταν…

• 1ο Βραβείο Expendzen (Κωνσταντίνος Οικονόμου, Νίκος Παππάς, Σταύρος Μάνος) Εφαρμογή για την απλοποίηση των διαδικασιών εγκρίσεων, αποστολής τιμολογίων και παρακολουθήσεως εταιρικών δαπανών από εργαζομένους της επιχειρήσεως, μέσω virtual καρτών μιας χρήσης και prepaid καρτών χαμηλού ορίου.

• 2ο Βραβείο GIVEnTRUST by Mantis (∆ημήτρηςΓερογιάννης, Αλέξιος Πολύζος, Κωνσταντίνος Τσιούνης, Χρήστος Νικολούδης, Όλγα Τσιλιμίγκρα, Μανώλης Αδαμόπουλος) Ένα ολοκληρωμένο σύστημα για διαφάνεια και μεγιστοποίηση της απόδοσης των δωρεών, με αξιοποίηση της τεχνολογίας blockchain, το οποίο μπορεί να χρησιμοποιηθεί και για την κάλυψη εκτάκτων αναγκών σε περιστατικά όπως οι πρόσφατες πλημμύρες, στη Μάνδρα Αττικής.

• 3ο Βραβείο Nexobi (Γιώργος Αδαμίδης, Νίκος Ζαρδαβάς, Στέλιος Σαμαράς) Cloud πλατφόρμα για μικρές επιχειρήσεις από διάφορους κλάδους με υπηρεσίες όπως ERP, λήψη παραγγελιών και online booking.

Η πρώτη νικήτρια ομάδα λαμβάνει ως βραβείο το ποσό των 5.000€ από την Alpha Bank καθώς και επιχειρηματική και τεχνολογική καθοδήγηση (mentoring) για τρεις μήνες από τη Microsoft.

Η δεύτερη ομάδα το ποσό των 3.000€ από την AlphaBank και τη δυνατότητα να παρακολουθήσει εκπαιδευτικά σεμινάρια, στο πλαίσιο του MIT Enterprise ForumGreece Startup Competition,

ενώ, η τρίτη νικήτρια λαμβάνει το ποσό των 1.000€. Όλες οι ομάδες που διακρίθηκαν θα λάβουν δωρεάν συμβουλευτικές, φορολογικές και νομικές υπηρεσίες από την EY Ελλάδος καθώς και δωρεάν πρόσβαση στο Microsoft Cloud αξίας ως και 120.000$, σε περίπτωση που συνεχίσουν την ιδέα τους, μέσω του προγράμματος Bizspark της Microsoft.

«Το FintechChallenge ’17 είναι μία νέα πρωτοβουλία της AlphaBank, η οποία εντάσσεται στο ευρύτερο σχέδιο ψηφιακού μετασχηματισμού, το οποίο εφαρμόζει ήδη η Τράπεζα», επεσήμανε ο Σπύρος Φιλάρετος, Αναπλ.∆ιευθύνων Σύμβουλος και Chief Operating Officer της AlphaBank, κατά την ομιλία του στην έναρξη του διαγωνισμού.

«∆εδομένου ότι η ψηφιακή τεχνολογία αποτελεί πλέον μέρος της καθημερινότητας στην Ελλάδα, η AlphaBank αλλάζει και προσαρμόζεται στις νέες ανάγκες και απαιτήσεις.

Βρισκόμαστε στη σωστή χρονική στιγμή προκειμένου να προχωρήσουν οι αλλαγές οι οποίες βασίζονται στις ψηφιακές τεχνολογίες», τόνισε ο κ. Φιλάρετος.

«Η πρώτη διοργάνωση του Fintech Challenge ’17 από την Alpha Bank επιβεβαίωσε τις προσδοκίες μας για το έντονο ενδιαφέρον και το υψηλό επίπεδο των συμμετοχών, από τα οποία είμαστε απόλυτα ικανοποιημένοι», υπογράμμισε από την πλευρά του ο ∆αμιανόςΧαραλαμπίδης, Εντεταλμένος Γεν.∆ιευθυντής και Chief Digital Officer της AlphaBank.

Ο κ. Χαραλαμπίδης ανέφερε,επίσης, ότι «η εξέλιξη των ψηφιακών τεχνολογιών αλλάζει και τα ελληνικά δεδομένα, όσον αφορά στη χρήση των τραπεζικών υπηρεσιών.

Στόχος της Alpha Bank είναι να διατηρεί ανοιχτούς διαύλους επικοινωνίας με νεοφυείς και καινοτόμες επιχειρήσεις, συνεχίζοντας να δημιουργεί ευκαιρίες για τον ψηφιακό μετασχηματισμό και την ανάπτυξη νέων επιχειρηματικών προσπαθειών στον χρηματοπιστωτικό τομέα».

Κεντρική ομιλήτρια κατά την έναρξη του Fintech Challenge ’17, που συντόνισε ο δημοσιογράφος Δημήτρης Μαλλάς,ήταν η Christina Dolan, συνιδρύτρια & Chief Operating Officer στην εταιρία iXledgerl και μέλος του MIT Enterprise Forum. Η κ.Dolan αναφέρθηκε στις δραστικές αλλαγές που σημειώνονται στον χρηματοπιστωτικό τομέα και την αξιοποίηση τεχνολογιών, όπως η Τεχνητή Νοημοσύνη (ArtificialIntelligence), τα bigdata και το blockchain.

Καμπάνια ενημέρωσης από τον GR.EC.A, με την υποστήριξη της Mastercard, για τη χρήση καρτών στις online αγορές

Τους φόβους των Ελλήνων καταναλωτών απέναντι στις ηλεκτρονικές αγορές και το (σημαντικό, ακόμα) έλλειμμα εμπιστοσύνης εκ μέρους τους προς τα online καταστήματα προσπαθεί να «ξορκίσει» ο GR.EC.A (Ελληνικός Σύνδεσμος Ηλεκτρονικού Εμπορίου - GReek ECommerce Association)

που, με τη συνεργασία της Mastercard (στρατηγικού συνεργάτη και υποστηρικτή του), παρουσίασε την Πέμπτη, 2 Νοεμβρίου μια νέα καμπάνια με στόχο να συμβάλλει στην αύξηση της χρήσης καρτών για αγορές στο διαδίκτυο.

Η καμπάνια έχει κυρίως εκπαιδευτικό χαρακτήρα και βασική της επιδίωξη είναι να βοηθήσει τους Έλληνες καταναλωτές να λύσουν τις απορίες τους και να ξεπεράσουν τους ενδοιασμούς που ενδεχομένως έχουν σχετικά με τη χρήση κάρτας, όταν πραγματοποιούν online αγορές.

Το «έλλειμμα» αποκαλύφθηκε όταν, στο πλαίσιο σχετικής εκδήλωσης για τους εκπροσώπους του Τύπου, ο GR.EC.A παρουσίασε μια σειρά από στοιχεία που σκιαγραφούν το περιβάλλον του ηλεκτρονικού εμπορίου στην Ελλάδα, σήμερα.

Τα καλά νέα είναι ότι ο κλάδος του ηλεκτρονικού εμπορίου καταγράφει συνεχή και σημαντική ανάπτυξη στη χώρα μας, με το τζίρο του να αγγίζει πλέον τα €4 δισ. (2% του ΑΕΠ), καθώς όλο και περισσότεροι Έλληνες επιλέγουν να πραγματοποιούν τις αγορές τους online.

Αντίστοιχα, όλο και περισσότεροι έμποροι προσφέρουν τα προϊόντα και τις υπηρεσίες τους δικτυακά, με τα ελληνικά e-shopsνα ξεπερνούν πλέον τα 6.500.

Οι«online» καταναλωτές στην Ελλάδα ξεπερνούν σήμερα τα 3 εκατ. (σε σύνολο άνω των 7 εκατ. χρηστών internet), δηλαδή αντιστοιχούν στο 40% του «online» πληθυσμού, ενώ σημαντική είναι και η αύξηση των αγορών από ελληνικά e-shops (περισσότεροι από το 80% των e-shoppers ψωνίζουν σ’ αυτά).

Ηλεκτρονικά, αλλά και παραδοσιακά…

Όμως, σύμφωναμε τα στοιχεία για το ηλεκτρονικό εμπόριο στην Ελλάδα (2016)που παρουσίασε η Δρ. Κατερίνα Φραϊδάκη, εκ μέρους του ELTRUN (του Εργαστήριου Ηλεκτρονικού Εμπορίου στο Οικονομικό Πανεπιστήμιο της Αθήνας)

και παρά την αλματώδη ανάπτυξη της χρήσης καρτών τα δύο τελευταία χρόνια (ας όψονται τα capital controls), η αντικαταβολή παραμένει για τους Έλληνες η δημοφιλέστερη μέθοδος πληρωμής στις online αγορές τους.

Κι όλα δείχνουν πως το υψηλό ποσοστό της στην Ελλάδα (>70%) συνδέεται με το φόβο των καταναλωτών για θέματα ασφάλειας και διαφύλαξης προσωπικών δεδομένων (διαδικτυακή απάτη), καθώς και την ανησυχία τους για το προϊόν που τελικά θα παραλάβουν (ποιότητα, δυνατότητα επιστροφής ή αλλαγής κ.ά.).

Στον αντίποδα αυτής της πραγματικότητας, ο GR.EC.A παρουσίασε τα σημαντικά οφέλη των ηλεκτρονικών πληρωμών και της χρήσης κάρτας στο ηλεκτρονικό εμπόριο, τόσο για τους καταναλωτές, όσο και τους εμπόρους.

Με τη χρήση ηλεκτρονικών μέσων πληρωμής, οι καταναλωτές πραγματοποιούν τις online αγορές τουςευκολότερα και με μεγαλύτερη ευελιξία, εξοικονομώντας χρόνο τόσο κατά τη συναλλαγή, όσο και κατά την παραλαβή των προϊόντων τους.

Παράλληλα, απολαμβάνουν κι άλλα οφέλη, όπως εκπτώσεις και ευκολίες αποπληρωμής.

Αντίστοιχα, οι έμποροι με τη χρήση ηλεκτρονικών μέσων πληρωμής στα e-shops τους, λειτουργούν σε ένα διαφανές επιχειρηματικό και οικονομικό περιβάλλον, με ουσιαστικές δυνατότητες για ανάπτυξη εξωστρέφειας, μέσω του διασυνοριακού εμπορίου, ενώ ενισχύεται η μείωση της φοροδιαφυγής και φοροαποφυγής.

Το πιο ουσιαστικό πλεονέκτημα και για τις δυο πλευρές είναι ότι οι συναλλαγές γίνονται αξιόπιστα και με ασφάλεια, ικανοποιώντας έτσι ένα από τα βασικότερα ζητήματα των καταναλωτών, αλλά και μια ουσιαστική ανάγκη των εμπόρων.

«Ξεπέρασέ το» - όλα είναι θέμα εμπιστοσύνης

Με γνώμονα τα παραπάνω, ο GR.EC.A ανέλαβε, με την υποστήριξη της Mastercard, πρωτοβουλία για ενίσχυση της καταναλωτικής εμπιστοσύνης στις online πληρωμές με χρήση κάρτας, λανσάροντας τηνενημερωτική και εκπαιδευτική καμπάνια«Ξεπέρασέ το».

Στόχοςτης είναι η δημιουργία και εδραίωση μιας νέας κουλτούρας στις online αγορές με αξιοποίηση των δυνατοτήτων των ηλεκτρονικών πληρωμών.

Στο πλαίσιο αυτό, ο Σύνδεσμος με τη συνδρομή της Mastercard, δημιούργησε εργαλεία, εκπαιδευτικά υλικά και video

{youtube}URAuJ0lh_LQ{/youtube}

στα οποία οι καταναλωτές μπορούν να ενημερωθούν και να βρουν απαντήσεις σε θέματα που αφορούν στη χρήση κάρτας στο ηλεκτρονικό εμπόριο, καθώς και συμβουλές για ασφαλείς online αγορές.

Όλα αυτά είναι πλέον διαθέσιμα στο κοινό στην ειδικά διαμορφωμένη ιστοσελίδα http://xeperaseto.greekecommerce.gr/, η οποία δημιουργήθηκε στο πλαίσιο της καμπάνιας.

Σχολιάζοντας τη νέα πρωτοβουλία, ο Φώτης Αντωνόπουλος, Πρόεδρος του GR.EC.A,δήλωσε ότι:

«Η προσπάθεια μας για εκπαίδευση του καταναλωτικού κοινού και εξοικείωσή του με τις online αγορές, είναι διαρκής και συνεπής.

Έτσι, μετά την πρόσφατη υλοποίηση και παρουσίαση του Σήματος Αξιοπιστίας (Trustmark.gr), το οποίο ελέγχει και αξιολογεί τα ηλεκτρονικά καταστήματα με γνώμονα 120 κριτήρια, πριν τα πιστοποιήσει, τώρα προχωράμε σε συνεργασία με μία παγκόσμια εταιρεία τεχνολογίας πληρωμών,

όπως είναι η Mastercard, με την οποία μοιραζόμαστε τις ίδιες αρχές και αξίες, για τη δημιουργία ενός online περιβάλλοντος, που θα εμπνέει ασφάλεια και αξιοπιστία στους καταναλωτές».

Από την πλευρά της, η Country Manager της Mastercard Europe για Ελλάδα, Κύπρο και Μάλτα, Άσπα Παλημέρη, υπογράμμισε ότι«το όραμά μας είναι απλές, ασφαλείς και φιλικές προς το χρήστη εμπειρίες ηλεκτρονικών συναλλαγών.

Στη Mastercard αξιοποιούμε τις πιο σύγχρονες τεχνολογίες και σχεδιάζουμε υπηρεσίες γι’ αυτόν ακριβώς τον σκοπό.

Συνεργαζόμαστε με τον GR.EC.A, σε μια πρωτοβουλία που θεωρούμε εξαιρετικά σημαντική.

Η ενημέρωση και η εκπαίδευση των καταναλωτών αποτελεί απαραίτητη προϋπόθεση για την εξέλιξη και την ανάπτυξη του ηλεκτρονικού εμπορίου στην Ελλάδα».

Η υφιστάμενη συνεργασία περιλαμβάνει πλέον την Ευρώπη (και την Ελλάδα), τον Καναδά, τη Λατινική Αμερική, την Καραϊβική, τη Μέση Ανατολή και την Αφρική

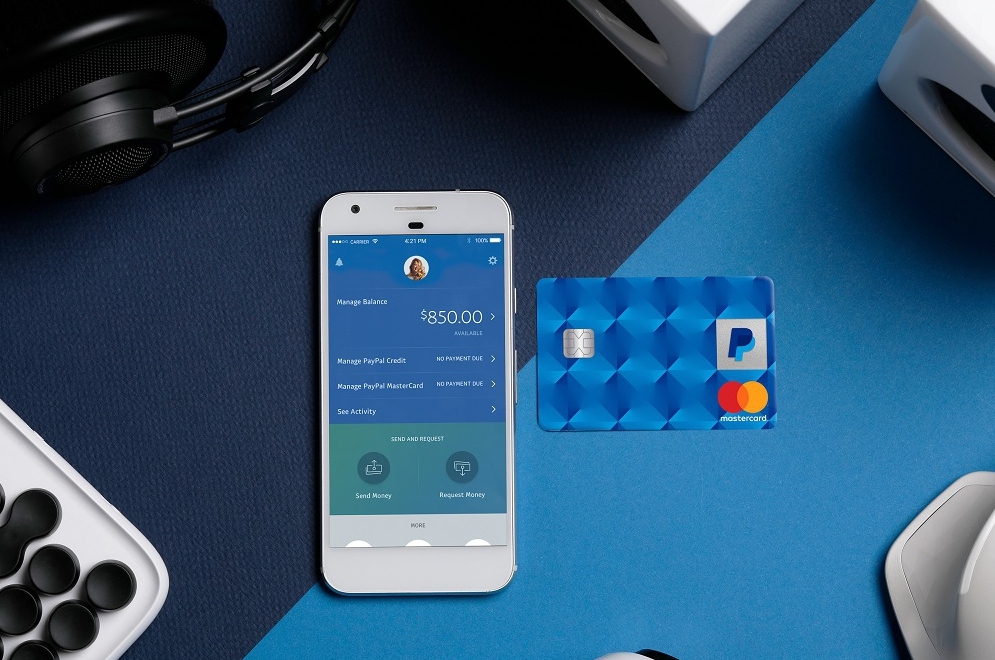

Η PayPal και η Mastercard ανακοίνωσαν πρόσφατα τη σημαντική επέκταση της μακροχρόνιας συνεργασίας τους, η οποία καλύπτει πλέον την Ευρώπη, τον Καναδά, τη Λατινική Αμερική, την Καραϊβική, τη Μέση Ανατολή και την Αφρική,

προκειμένου να αυξήσουν τις επιλογές των πελατών τους, να βελτιώσουν την εμπειρία του καταναλωτή και να ανάγουν τη Mastercard σε ξεκάθαρη επιλογή πληρωμής μέσω της PayPal, ανά τον κόσμο.

Με την προσθήκη των νέων αυτών αγορών – και σε συνέχεια της πρόσφατης διεύρυνσης της συνεργασίας τους στις ΗΠΑ και τις χώρες της περιοχής Ασίας-Ειρηνικού – η PayPal και η Mastercard ουσιαστικά κατέληξαν σε μια παγκόσμια πλέον συμφωνία.

Όπως ίσχυε και στις προηγούμενες συμφωνίες, η διεθνής επέκταση θα δημιουργήσει μια σειρά συντονισμένων από κοινού ευκαιριών ανάπτυξης,

οι οποίες θα δώσουν ώθηση στο όραμα που μοιράζονται η PayPalκαι η Mastercard που έχει ως στόχο να προσφέρουν στους καταναλωτές μεγαλύτερο εύρος επιλογών και την απαραίτητη ευελιξία για να διαχειρίζονται και να μεταφέρουν τα χρήματά τους.

Έτσι, η Mastercard θα παρουσιάζεται ως μια ξεκάθαρη και ισότιμη επιλογή πληρωμής στο πλαίσιο του PayPal Wallet, ενώ η Mastercard και οι εκδοτικές αρχές της θα είναι εύκολα αναγνωρίσιμες προς τον καταναλωτή, κατά την ώρα της συναλλαγής.

Οι καταναλωτές θα βλέπουν,επίσης, μια οικεία ψηφιακή απεικόνιση της Mastercard από τον εκδότη της επιλογής τους. Επίσης, θα έχουν τη δυνατότητα να επιλέγουν την Mastercard ως προεπιλεγμένη μέθοδο πληρωμής, ώστε το check-out να γίνεται ταχύτερα και ευκολότερα.

Η PayPal και η Mastercard συμφώνησαν να εργαστούν από κοινού για να αξιοποιήσουν τη ροή των νέων τεχνολογιών πληρωμών της Mastercard, παρέχοντας αυξημένη αξία σε κατόχους καρτών της, σε οικονομικούς φορείς, καθώς και στους πελάτες της PayPal.

Μέσω διαφόρων συνεργασιών με τους τραπεζικούς συνεργάτες της Mastercard, οι καταναλωτές θα είναι πλέον σε θέση να προσθέσουν απρόσκοπτα τις κάρτες της διεθνούς εταιρίας στην PayPal, κάνοντας χρήση τραπεζικών εφαρμογών.

Η PayPal, από την πλευρά της, έχει την ευκαιρία να επεκτείνει την παρουσία της στα σημεία πώλησης, αξιοποιώντας τις υπηρεσίες tokenization της Mastercard, δίνοντας στους καταναλωτές τη δυνατότητα να κάνουν χρήση του υπολοίπου τους από τη Mastercard προς το PayPalWallet,

για αγορές σε περισσότερα από 6,5 εκατομμύρια σημεία ανέπαφων συναλλαγών ανά την υφήλιο. Οι καταναλωτές θα έχουν,επίσης, τη δυνατότητα να εξαργυρώνουν με άμεσο τρόπο κεφάλαια από τον PayPal λογαριασμό τους προς μια χρεωστική κάρτα Mastercard.

«Η είδηση αυτή είναι η πιο πρόσφατη από μια σειρά σημαντικών εξελίξεων στην συνεργασία μας με τη Mastercard», δήλωσε ο Gary Marino, Chief Commercial Officer της PayPal.

«Προσδοκούμε ότι από κοινού θα επιταχύνουμε τη διαδικασία υιοθέτησης των ψηφιακών πληρωμών σε όλο τον κόσμο, θα βελτιώσουμε την εμπειρία πληρωμής μέσω διαδικτύου, εντός εφαρμογών (in-app), αλλά και σε φυσικά καταστήματα, και θα βοηθήσουμε εκατομμύρια καταναλωτές να διαχειρίζονται και να μεταφέρουν τα χρήματα τους απρόσκοπτα».

«Οι χρήστες γνωρίζουν και εμπιστεύονται παντού την γνώριμη ταυτότητα της Mastercard, είτε πληρώνουν στον φυσικό είτε στον ψηφιακό κόσμο», δήλωσε από την πλευρά της η Ann Cairns, President International της Mastercard.

«Η επέκταση της συνεργασίας μας με την PayPal επιβεβαιώνει τη δέσμευσή μας προς τους δισεκατομμύρια κατόχους καρτών ανά την υφήλιο για την παροχή απλής, γρήγορης και ασφαλούς εμπειρίας πληρωμής.»

Εγγραφή στο Newsletter

Θα λαμβάνετε κάθε εβδομάδα τα πιο hot άρθρα στο email σας!

Πρόσφατα άρθρα

Πρόσφατα άρθρα Digital Payments

Δημοφιλή άρθρα

Categories Menu

Site Menu

Διεύθυνση εταιρείας

Ευμολπιδών 23

118 54, Αθήνα

Γενικές πληροφορίες

info@verticom.gr

(+30) 210 924 55 77